IRI, leader mondiale nelle informazioni di mercato per il Largo consumo, il Retail e lo Shopper, ha elaborato le previsioni sull’andamento dei mercati del Largo Consumo Confezionato per la chiusura dell’anno in corso e per il 2019. Durante tutto il corso del 2018 si è assistito a un deciso rallentamento del trend LCC. Si tratta di un fatto atteso fin dalla fine dell’anno scorso: rimbalzi climatici per le categorie stagionali, ripresa dei prezzi e primi segnali di rallentamento dei trend setter indicavano già questa direzione. Tuttavia, l’inaspettato peggioramento del quadro economico internazionale (turbolenza del commercio e speculazione finanziaria) e il ripiegamento della fiducia di famiglie e imprese sul fronte interno hanno complicato la situazione conducendo il Largo consumo nei canali distributivi moderni in una fase di stagnazione dei volumi.

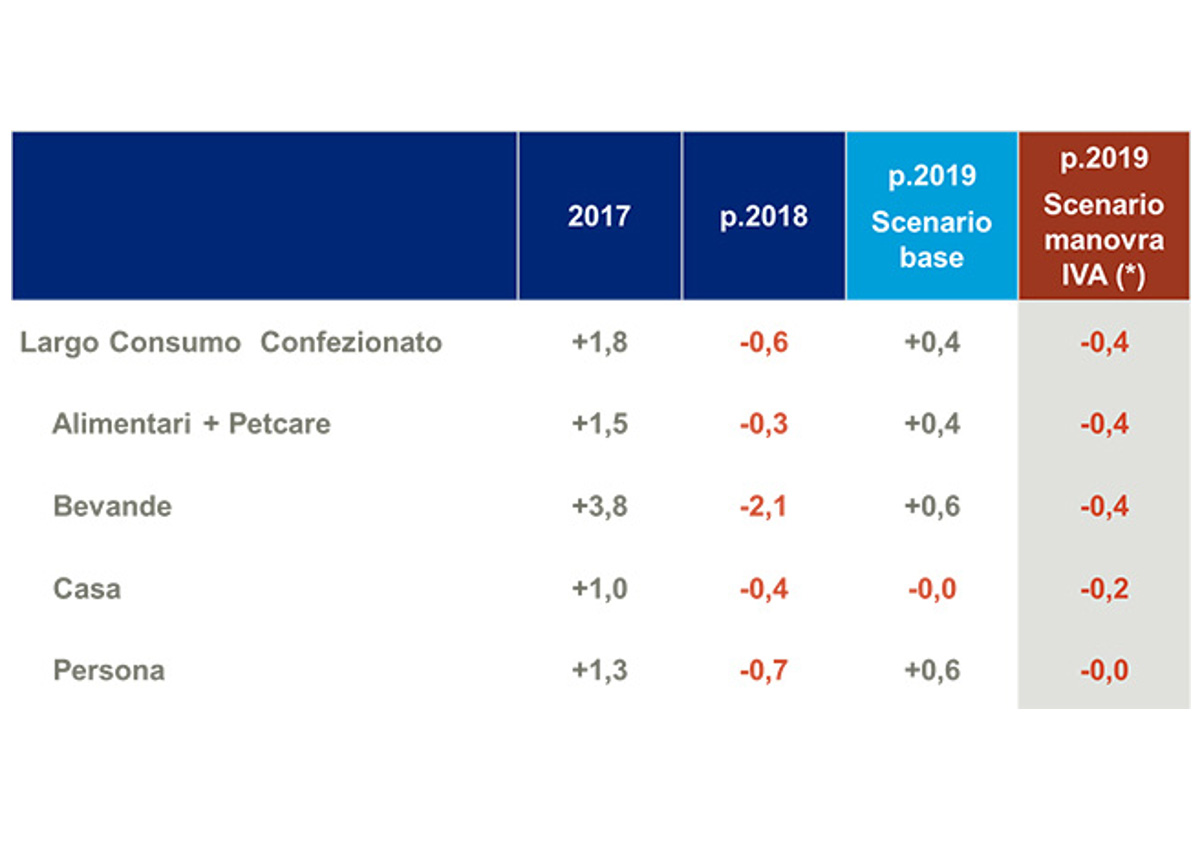

(*) Ipotesi di trasferimento di 1 punto percentuale sui prezzi al dettaglio

GLI SCENARI FUTURI SECONDO IRI

La domanda LCC si è rivelata spesso negli ultimi anni un ‘early indicator’ dello stato di salute e di fiducia del Paese; ancora una volta ciò si è puntualmente ripetuto. Inoltre un’eventuale nuova manovra sull’IVA peggiorerebbe lo scenario atteso deprimendo ulteriormente l’andamento del mercato del Largo Consumo. Per questo motivo IRI ha elaborato due scenari previsionali sulla base di diverse ipotesi di politica economica:

- Non sarà modificata l’attuale struttura dell’imposizione Iva;

- Saranno recuperate risorse attraverso l’intervento sull’imposizione indiretta (Ipotesi di trasferimento di 1 punto percentuale di crescita in media sui prezzi al dettaglio LCC). Questa ipotesi implica un ulteriore deterioramento delle aspettative sul potere d’acquisto nel breve periodo.

PREZZI IN RIALZO

Per quanto riguarda i fattori di filiera, si prospetta una prosecuzione delle tendenze attuali. I prezzi, già in evoluzione positiva grazie al comportamento di ‘trading-up’ (aumento del valore del mix dei prodotti acquistati) trovano nuove spinte al rialzo dalle pressioni provenienti dalle cosiddette componenti volatili (costo materie prime, apprezzamento del dollaro, ecc.) frenando lo sviluppo della domanda. Il quadro generale LCC previsto per il 2019 resta dominato dai fattori di freno delle vendite in volume (prezzi ancora in tensione, stagnazione del potere d’acquisto e minor fiducia delle famiglie sulla propria situazione economica, erosione dei risparmi reali). I volumi LCC nella GDO si evolveranno debolmente in terreno positivo senza tornare però ai livelli del 2017.

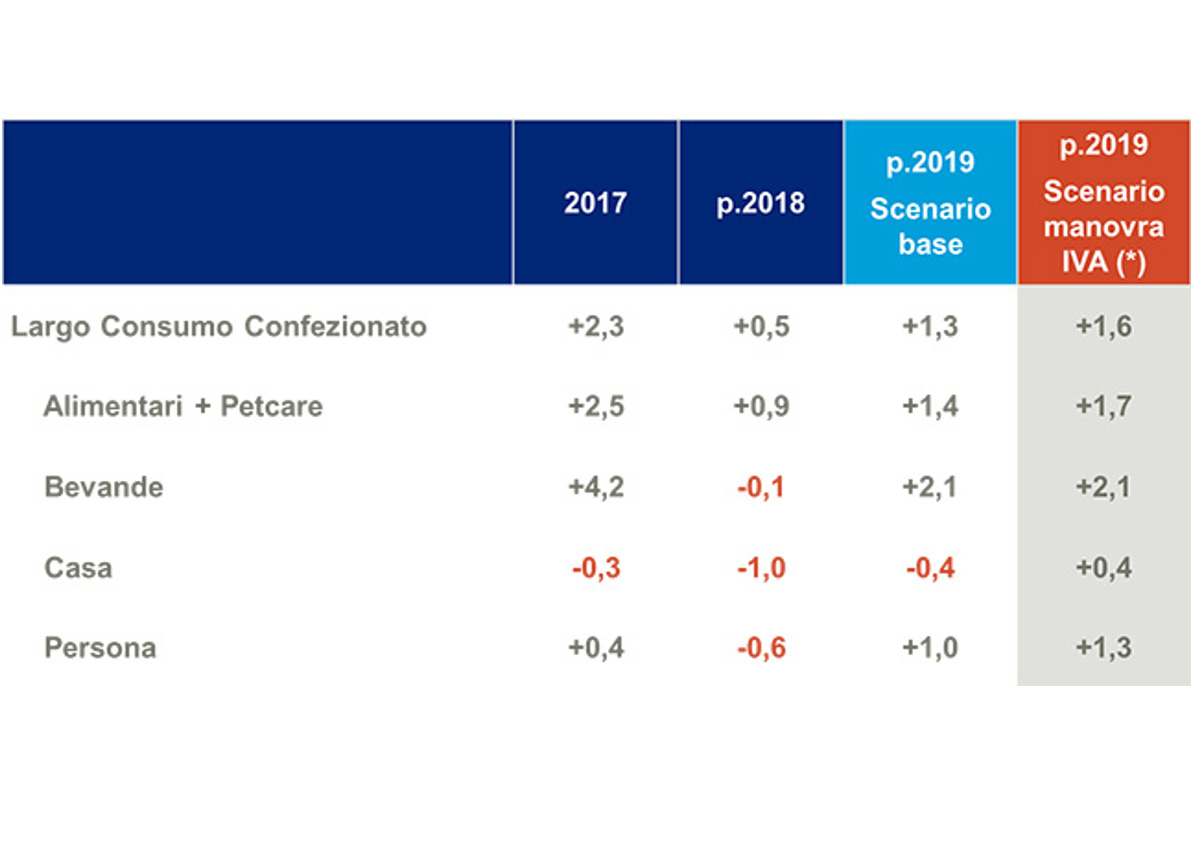

(*) Ipotesi di trasferimento di 1 punto percentuale sui prezzi al dettaglio

VENDITE A VALORE

Per quanto concerne le vendite in valore, è attesa una chiusura 2018 in leggera crescita per finanziare l’aumento dei prezzi e un rimbalzo positivo è previsto nel 2019 sempre sull’onda dell’aumento dei prezzi medi. I rincari dei prezzi dominano lo scenario dei ricavi LCC quest’anno e le prospettive del 2019. La moderata crescita delle vendite a valore del 2018 (concentrata sull’Alimentare) è infatti causata per la quasi totalità dal ‘finanziamento’ degli aumenti dei prodotti Freschi.

EFFETTI DELL’EVENTUALE AUMENTO DELL’IVA

Per il 2019 si attende la permanenza di spinte al rialzo sul fronte dei prezzi, una tendenza che è destinata ad accentuarsi nel caso di interventi sulle aliquote Iva. Ciononostante l’eventuale intervento fiscale non aumenterebbe in misura significativa le vendite in valore, perché sarebbe in parte compensato da un calo degli acquisti reali. Ne consegue che il gettito aggiuntivo per le casse dell’erario sarebbe più alto di circa 640 milioni di euro, mentre i ricavi al netto IVA per la filiera LCC si ridurrebbero di oltre 400 milioni rispetto al regime di imposizione diretta attuale.

CHIUSURE DOMENICALI?

Questi scenari previsionali stilati da IRI non considerano però l’effetto di un’eventuale nuova regolamentazione delle aperture domenicali, annunciata nel DEF 2019. La domenica rappresenta circa il 11,4% delle vendite settimanali in Iper e Supermercati. La limitazione delle aperture domenicali da un lato stravolgerebbe l’attuale “agenda della spesa” delle famiglie italiane, e dall’altro potrebbe influenzare negativamente le vendite effettuate nei punti di vendita della distribuzione moderna dando nuovo impulso a canali alternativi di acquisto come e-commerce e food-service.